Stop de scenariowaanzin!

18 mei 2023

Pensioenfondsen maken voor diverse toepassingen gebruik van scenario’s, die in de meeste gevallen worden gepubliceerd door De Nederlandsche Bank (DNB). Denk daarbij aan de jaarlijkse haalbaarheidstoets, maar ook aan de “goed weer”, “slecht weer” en “verwacht weer” pensioenbedragen die deelnemers kunnen vinden op de portalen van de pensioenfondsen en op www.mijnpensioenoverzicht.nl. Ook voor de berekeningen met betrekking tot het nieuwe pensioenstelsel zijn de DNB-scenario’s leidend.

Als actuarissen hebben wij niets tegen het werken met scenario’s. Scenarioanalyse kan waardevol inzicht geven, en het is één van de leuke onderdelen van ons vakgebied. Naar onze mening slaat men echter volledig door bij de nieuwste scenariosets. Waar we tot enkele jaren geleden nog 2.000 scenario’s konden hanteren, publiceert DNB nu scenariosets van 20.000 en 100.000 scenario’s. Kostenverhogend, misleidend, energievretend en volstrekt onnodig! Dit artikel is een pleidooi om deze scenariowaanzin te stoppen, omdat 2.000 scenario’s meer dan voldoende zijn om verwachte pensioenen en het risico daaromheen inzichtelijk te maken.

Dit artikel bestaat uit de volgende onderdelen:

- Wat is scenarioanalyse?

- Voorgeschreven scenariosets van DNB

- Inzicht in P-set 2023Q2

- Conclusie

1. Wat is scenarioanalyse?

Niemand weet met zekerheid wat de toekomst brengt. De marktrente kan toenemen, afnemen of hetzelfde blijven. Aandelen kunnen fantastische rendementen opleveren, of juist enorm tegenvallen. Ook de inflatie is grillig en laat zich niet voorspellen; dat hebben we de laatste jaren moeten ondervinden. We maken gebruik van scenario’s om inschattingen te kunnen doen wat in de toekomst mogelijk zou kunnen gebeuren. Een scenarioset bevat een grote hoeveelheid mogelijke toekomsten, qua rente, inflatie en rendement op zakelijke waarden. Zo’n set wordt enerzijds gebaseerd op verwachtingen over de toekomst (bijvoorbeeld: we verwachten dat het rendement op aandelen op de lange termijn 5,4% per jaar is), en wordt gecombineerd met verwachtingen over de mate van risico (bijvoorbeeld: we verwachten dat het rendement bij “slecht weer” in enig jaar zomaar -25% kan zijn).

Bij het lezen van dit artikel is het goed om te beseffen dat een scenarioset gebaseerd wordt op verwachtingen. Meer specifiek: de verwachtingen van een beperkte groep mensen. Daarmee zijn scenariosets dus geen voorspellers van de toekomst! Sterker, het is goed mogelijk dat een gebruiker van de verplichte scenariosets van DNB (zoals een pensioenfonds) zich helemaal niet kan vinden in de gehanteerde veronderstellingen in die verplichte scenarioset.

Desondanks is scenarioanalyse naar onze mening een mooi instrument om, gegeven bepaalde veronderstellingen over de toekomst, inzichtelijk te maken welke effecten die toekomst heeft op een pensioenfonds, inclusief de mate van risico. Maar altijd moet bedacht worden dat een scenarioset gebaseerd op andere veronderstellingen (bijvoorbeeld een toekomstige rentestijging in plaats van een rentedaling) zeer waarschijnlijk zal leiden tot andere uitkomsten.

2. Voorgeschreven scenariosets van DNB

In een ver verleden (eind 20e eeuw) werden toekomststudies door pensioenfondsen gebaseerd op 500 scenario’s. Dit gaf al een behoorlijke mate van inzicht in de verwachte toekomstige ontwikkelingen van het pensioenfonds en de mate van risico daaromheen.

Door de toegenomen rekenkracht van computers konden later met hetzelfde gemak meer scenario’s worden doorgerekend. Tegenwoordig is het gebruikelijk om 2.000 scenario’s te hanteren voor de meeste berekeningen die pensioenfondsen maken. Alleen de jaarlijkse haalbaarheidstoets moet verplicht met 10.000 scenario’s doorgerekend worden. In onze ogen was deze verhoging naar 10.000 scenario’s al zinloos: de resultaten werden niet materieel anders, maar de rekentijd nam toe, er moest dus meer energie verbruikt worden om de berekeningen te maken, de bestanden met resultaten werden veel groter, en het analyseren van dergelijke grote bestanden kostte ook meer tijd. Per saldo dus meer tijd, energie en kosten voor vergelijkbare resultaten.

Onze gedachten over de uitbreiding van 2.000 naar 10.000 scenario’s zijn zeker niet uniek in de pensioenmarkt, blijkt ook uit het rapport “Evaluatie uniforme rekenmethodiek” dat WTW in 2021 in opdracht van het ministerie van Sociale Zaken en Werkgelegenheid schreef. In dat rapport is onder andere te lezen: “In de gesprekken die wij hebben gevoerd is de uitbreiding naar 10.000 scenario’s bijna zonder uitzondering het belangrijkste thema geweest. Het mag onbetwist heten dat de nauwkeurigheid door die uitbreiding in enige mate wordt vergroot. De meeste partijen zien echter in die vergrote nauwkeurigheid niet of nauwelijks meerwaarde gegeven de communicatieve doelstellingen van de uniforme rekenmethodieken (…). De vergroting van de nauwkeurigheid dient daarbij in de context te worden geplaatst van een veelheid van schattingsaspecten die onderdeel zijn van, toegestaan zijn bij en/of in de praktijk worden toegepast bij de rekenmethodieken. Enkele daarvan hebben aanzienlijk grotere invloed dan de uitbreiding naar 10.000 scenario’s, (…)” Samengevat: er zijn andere variabelen in de rekenmethoden die nog vrij in te vullen zijn door pensioenfondsen, en die kunnen een groter effect op de resultaten hebben dan of je met 2.000 of 10.000 scenario’s rekent. Denk hierbij bijvoorbeeld aan het herbalanceren van de beleggingsmix naar de strategische mix: als je dat in de modellering jaarlijks doet, komen er andere resultaten uit dan als je kiest voor maandelijks herbalanceren. In deze context is ook nog belangrijk wat we eerder al schreven: als de scenarioset met andere veronderstellingen wordt opgesteld, heeft dat veel meer effect dan rekenen met 2.000 of 10.000 scenario’s.

Ondanks deze kritische noten kwam de Commissie Parameters in november 2022 met het advies om een scenarioset van 100.000 scenario’s (!!) ter beschikking te stellen. Daarbij adviseert de Commissie om “per toepassing te bepalen welke mate van nauwkeurigheid van belang is, en hoeveel scenario’s daarvoor vereist zijn”. In het rapport wordt vervolgens gepoogd een wetenschappelijke uitleg te geven hierover. Inmiddels heeft DNB voorlopige scenariosets gepubliceerd, één met 20.000 scenario’s en één met 100.000 scenario’s. Alleen al het laatstgenoemde bestand is 1,1 Gigabyte in omvang.

Hoewel de Commissie bestaat uit zeer gerespecteerde academici, wordt de plank hier naar onze mening behoorlijk mis geslagen. Om meerdere redenen:

- De scenario’s zijn uiteindelijk bedoeld om aan deelnemers inzichtelijk te maken welke pensioenen zij naar verwachting tegemoet kunnen zien en welke mate van risico daaromheen zit. Het is voor een deelnemer niet relevant of het rendement op aandelen bij slecht weer

-30% of -32% is! Sterker, door gebruik te maken van bijvoorbeeld 100.000 scenario’s kunnen deelnemers nog meer het idee krijgen dat de pensioenbedragen wel “waar” moeten zijn. Waarom zouden er anders zoveel scenario’s doorgerekend worden? Deze misleidende gedachte moet juist voorkomen worden: de boodschap is immers dat de pensioenhoogte onzeker is, waarbij de mate van onzekerheid afneemt naarmate de pensioendatum dichterbij komt. - De belangrijkste variabelen die een scenarioset bruikbaar maken en deelnemers het vertrouwen in pensioen mogelijk (terug)geeft, zijn de veronderstellingen die gehanteerd worden om de scenarioset samen te stellen. En dus niet het aantal scenario’s. Het maakt een wezenlijk verschil uit of je als lange termijn rendement op aandelen 5% of 6% veronderstelt. Of dat de rente stijgt naar 4% of juist daalt naar 2%.

- De toename van 2.000 naar 10.000 scenario’s leidde al tot de nodige uitvoeringstechnische problemen bij uitvoerders. Niet voor niets wordt het nog steeds toegestaan om de bedragen voor mijnpensioenoverzicht.nl te baseren op 2.000 scenario’s in plaats van 10.000 scenario’s. Nog meer scenario’s leidt tot nog meer uitvoeringstechnische problemen. Zowel de doorrekentijd als de benodigde opslagcapaciteit voor 100.000 scenario’s is enorm. Die rekentijd kan eventueel beperkt worden door binnen de programmatuur vereenvoudigingen aan te brengen, maar daarmee help je de minimale toegevoegde waarde van de grotere hoeveelheid scenario’s direct om zeep.

- De hiervoor genoemde aspecten gaan onherroepelijk tot hogere kosten leiden voor pensioenfondsen en verzekeraars. Er moeten nieuwe investeringen gedaan worden in systemen, de analyse van de output duurt langer, er is meer energie nodig om de berekeningen te maken en er is veel meer opslagcapaciteit nodig (denk ook aan de verplichte back-ups die gemaakt worden).

3. Inzicht in P-set 2023Q2

Sinds enkele maanden publiceert DNB scenariosets conform de adviezen van de Commissie Parameters. Op 13 april heeft DNB de voorlopige scenariosets gepubliceerd ten behoeve van het tweede kwartaal van 2023. In dit artikel leggen we de focus op het aandelenrendement in de eerste 20.000 scenario’s. Vergelijkbare analyses kunnen gemaakt worden voor de rente en de inflatie.

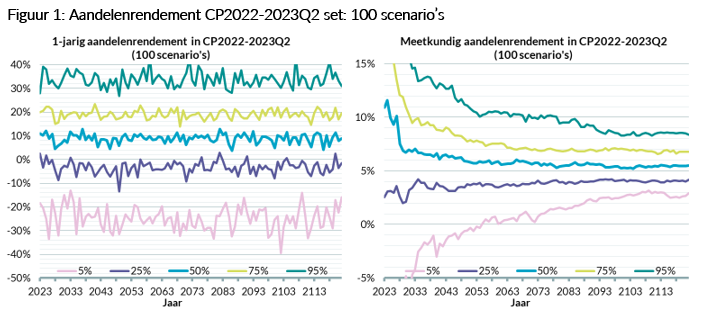

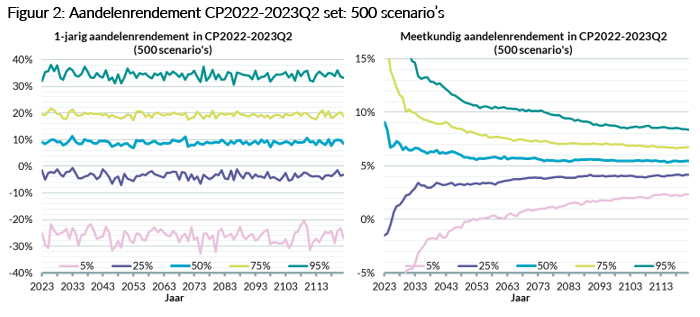

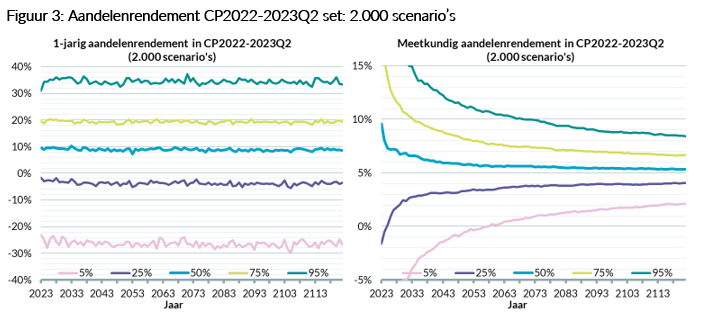

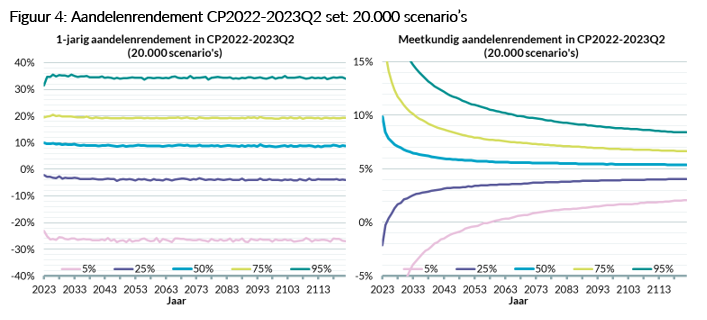

Hierna tonen we diverse figuren, met steeds links de 1-jarige rendementen op aandelen en rechts de meetkundig gemiddelde rendementen op aandelen. Een toelichting hierop:

- De 1-jarige rendementen (figuren links) betreffen de rendementen die in het betreffende jaar verondersteld worden conform de scenarioset. De middelste blauwe lijn toont de mediaan van die rendementen. Dat betekent dat de helft van de scenario’s in dat jaar een hoger rendement had, en de andere helft van de scenario’s in dat jaar een lager rendement. De onderste roze lijn betreft het zogeheten 5%-percentiel, ofwel het “slecht weer”-rendement. Jaarlijks zit 5% van de scenario’s onder deze lijn, en in 95% van de scenario’s is een hoger rendement behaald.

De meetkundige rendementen (figuren rechts) betreffen het gemiddelde rendement op jaarbasis dat binnen ieder scenario gemaakt is. Stel bijvoorbeeld dat de rendementen in de eerste drie jaren van een scenario +10%, -4% en +2% zijn, dan is het (3-jaars)gemiddelde meetkundige rendement van dit scenario gelijk aan 2,5% per jaar (want [1+10%] x [1-4%] x [1+2%] = [1+2,5%] x [1+2,5%] x [1+2,5%]).

Wanneer alleen naar de eerste 100 scenario’s gekeken wordt, is een grillig beeld te zien. Het “slecht weer”-rendement is in het ene jaar -15% en in het andere jaar -40%. In de mediaan zijn de uitslagen minder groot, maar we zien daar ook verschillen tussen +5% en +12%. Kort gezegd betekent deze grilligheid dat 100 scenario’s te weinig zijn om het verwachte pensioen en de risico’s daaromheen goed vast te kunnen stellen.

Bij gebruik van 500 scenario’s is de grilligheid al een stuk minder. De meetkundige rendementen laten al meer een vloeiende lijn zien.

Omdat we inmiddels gewend zijn aan het rekenen met 2.000 scenario’s, en alle modellen daarop zijn ingericht, worden in de volgende figuur de rendementen bij de eerste 2.000 scenario’s getoond.

Ook bij 2.000 scenario’s toont de linkerfiguur met 1-jarige rendementen nog geen gladde lijnen, maar de grilligheid is een stuk beperkter. De meetkundige rendementen tonen al wel nagenoeg vloeiende lijnen. Naar onze mening toereikend om te gebruiken voor de beoogde doelen.

Wat opvalt is de hoogte van de verwachte rendementen, met name in de eerste jaren. De medianen van de 1-jarige aandelenrendementen variëren in de komende 100 jaren tussen 7,2% en 10,2%, waarbij het gemiddelde van deze medianen op 8,9% ligt. Dit is veel hoger dan het door de Commissie Parameters geadviseerde netto rendement op aandelen van 5,2% (namelijk 5,4% bruto verminderd met 0,2% kosten). Deze 5,2% betreft echter het meetkundig gemiddelde, zodat we naar de rechterkant van de figuur moeten kijken. Daar zien we dat het gemiddelde meetkundige rendement na 100 jaar 5,34% is. Niet helemaal de geadviseerde 5,2%, maar het komt in de buurt. Als we echter kijken naar een horizon van 40 jaar, is het meetkundige rendement naar verwachting 5,6%. En voor de komende 10 jaar zelfs 6,6%! Is dit wel in lijn met het advies van de Commissie?

Helpt het dan om naar bijvoorbeeld 20.000 scenario’s te kijken? Nee. Ook als we kijken naar 20.000 scenario’s is het meetkundig gemiddelde rendement na 10 jaar 6,6% , na 40 jaar 5,6% en na 100 jaar 5,37%.

In figuur 4 tonen we nog de aandelenrendementen bij 20.000 scenario’s. De figuren zijn nauwelijks anders dan figuur 3, die inzicht gaf in 2.000 scenario’s. Iets minder grillig, maar niet materieel anders.

4. Conclusie

Met behulp van scenarioanalyse kan inzicht gegeven worden in verwachte ontwikkelingen in de toekomst en de risico’s daaromheen. Men dient zich echter altijd bewust te zijn dat scenario’s geen voorspellende waarde hebben. Een goede scenarioset is een set waar gebruikers zich voldoende senang bij voelen, in termen van verwachtingen en risico’s die als invoergegevens voor de scenarioset dienen. Een goede scenarioset wordt niet afgemeten aan het aantal scenario’s dat deze bevat. Met 5 goed doordachte scenario’s kunnen betere inzichten gegeven worden dan met een scenarioset met 100.000 scenario’s waarbij de gehanteerde veronderstellingen dubieus zijn.

Daarom onze oproep aan de politiek en DNB om te stoppen met de scenariowaanzin, en voor alle berekeningen uit te gaan van een scenarioset met 2.000 scenario’s. Scenariosets met 20.000 of zelfs 100.000 scenario’s zijn leuk voor de wetenschap, maar in de praktijk slecht werkbaar. Dergelijke grote scenariosets geven bovendien geen betere inzichten in de risico’s van bereikbare pensioenen, ze zijn om meerdere redenen kostenverhogend en ze creëren schijnzekerheid. Stop hiermee!